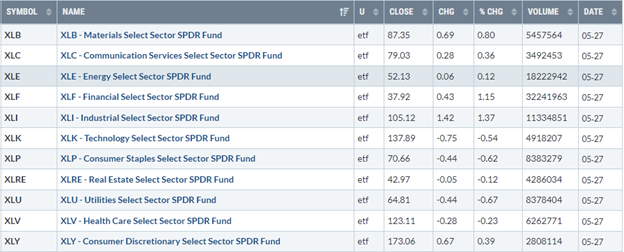

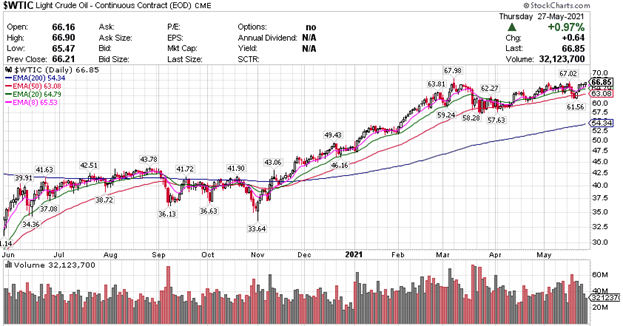

美股三大指收涨,道指涨10点,纳指涨0.59%;汽车股普涨,理想汽车(LI)涨14%,福特汽车(F)涨超8%,小鹏汽车(XPEV)涨超7%,WKHS涨超12%。散户抱团股普涨,Express(EXPR)涨25%,AMC涨19%,游戏驿站(GME)涨15%。中概股中,荔枝(LIZI)涨57%,东方文化(OCG)涨29%。 标普500指数整体小幅收涨 标普500整体板块延续横盘整理,可选消费板块和能源板块涨幅居前,但均不足1%。健康、科技和主要消费板块微幅下跌。 【重要信息】 耶伦呼吁国会加大财政支出力度称高通胀是暂时的可能持续到年末 在美东时间27日周四的众议院拨款委员会听证会上,美国财政部长耶伦重申,拜登的大基建等经济刺激方案不会引发高通胀问题。她预计,当前的高通胀是暂时的,可能持续到今年末,然后缓和,呼吁国会加大政府的支出力度,投入更多预算支持经济。耶伦认为,通胀高涨是源于消费者支出转变所推动的价格变化,而那些转变和新冠疫情以及供应链瓶颈有关。换言之,高通胀是因为去年指标数据很低有基数效应,而且原材料短缺。她说:“我目前的判断是,最近我们目睹的通胀将是暂时的,不是那种某个地方流行的。但我预计它会再持续数月,通胀的年化高增速会持续到今年末。”耶伦并不认为,拜登政府对基础设施等项目的长期政府支出计划会大幅推升通胀。她说,白宫、国会和美国财政部都在密切关注通胀,如有需求,会有工具解决通胀的问题。耶伦称,通胀调节后的数据显示,自2010年以来,美国财政部的预算就没有真正增加过。财政部下属的很多机构资金严重不足。目前的预算是为2010年设计的,财政部无法依靠这样的预算继续配合经济复苏的工作。耶伦表示,为了推行今年3月出台的1.9万亿美元抗疫经济救助和其他经济刺激举措,财政部需要扩大预算支出,特别是在打击金融犯罪和逃税以及社区开发项目上。她呼吁国会,批准美国国税局获得132亿美元的自由裁量支出,以及拨发4.17亿美元去推行拜登提出的1.8亿美元“美国家庭计划”。拜登周五将提出6万亿美元的下个财年2022财年政府预算案。这将使美国联邦持续支出达到二战后最高水平,到2031年总支出增加到8. 2万亿美元。耶伦此番表态无疑是继续为拜登的逾2万亿经济计划争取支持。据媒体所说,上述预算支出包括升级基础设施及扩大社会保障网络体系,这两部分内容都是拜登此前公布的 “美国家庭计划” 和 “美国就业计划” 中的议程。今年1月末走马上任以来,耶伦多次公开为拜登的大规模财政刺激计划发声,并且不止一次试图淡化这类刺激长期推动通胀大涨的可能性。 美国经济数据密集发布,一季度GDP及首次申请失业金人数低于市场预期 今日,美国官方数据显示,美国一季度实际GDP年化季环比修正值 6.4%,预期 6.5%,前值 6.4%。一季度年化实际GDP为190881亿美元,初值为190876亿美元。美国商务部经济分析局(BEA)对此分析称,第一季度实际GDP的增长反映了个人消费支出、非住宅固定投资、联邦政府支出、住宅固定投资以及州和地方政府支出的增长,但这些支出被私人库存投资和出口的减少部分抵消。BEA表示,根据修订后的估计,美国经济第一季度的房屋开工率(SAAR)增长了6.4%,与最初的估计持平,并且未达到华尔街共识的6.5%的最小预期。另外,在美联储最爱通胀指标上,美国第一季度核心PCE物价指数修正值年化环比增2.5%,预期增2.3%,前值增2.3%;PCE物价指数修正值年化环比增3.7%,前值增3.5%。其中,美国居民购买的商品和服务的价格在去年第四季度上涨了1.7%之后,第一季度上涨了3.9%,而第一季度的能源价格上涨了46.1%,当季食品价格下降0.1%。美国劳工部周四发布的数据显示,美国5月22日当周初请失业金人数为40.6万人,预期42.5万人,前值44. 4万人。该数据连续五周下跌,创2020年3月14日当周以来新低。虽然趋势在不断改善,但仍有大约一千六百万美国人以某种形式的政府救济金。值得注意的是,虽然国会将新冠疫情紧急状态的失业救济金延长至9月6日,但目前已有至少21个州取消了该补助金。另外,分析师曾预期美国4月耐用品订单将连续第12个月增长,但现实是,美国4月耐用品订单环比减1.3%,为去年4月来首次下跌,预期增0.7%,前值增0.8%;扣除国防的耐用品订单环比持平,前值从增0.8%修正为增1.8%;扣除运输的耐用品订单环比增1%,预期增0.8%,前值增1.9%;扣除飞机非国防资本耐用品订单环比增2.3%,预期增0.8%,前值增1.2%。 这一工具再创新高,市场向美联储说:够了,QE已经过头了! 从无人问津到需求量创新高,这是一个影响美国关键短期利率的美联储政策工具在短短两个月里的惊人变化。分析称,这是市场向央妈发出的最明确信号:QE够了,流动性过剩我们受不了了。5月27日周四,负责美联储公开市场操作的纽约联储发布数据称,具有回笼流动性功能的美联储隔夜逆回购(O/NRRP)用量规模继续飙升,当日增至4853亿美元,创历史新高,连续第八个交易日增加,也持续超过去年3月新冠疫情高峰期的水平。这一数据比周三的隔夜逆回购工具用量增加350亿美元,交易对手方从昨日的46个增至50个。上一个历史最高纪录是2015年12月31日的4746亿美元。金融博客Zerohedge称,这代表存放在美联储的隔夜准备金在一周内增加了 “惊人的”1340亿美元,持续刷新非季末史上最高的逆回购使用量,预计早晚有一天将突破5000亿美元整数大关。正回购和逆回购是美联储公开市场操作的两种手段,通过与交易对手方的协议直接投放或收回基础货币。与中国央行的公开市场操作相反,美联储通过正回购释放流动性、逆回购回收流动性。持有大量现金的金融机构通过逆回购工具把钱借给美联储,换取美国国债作为抵押品,利率仅为0%。隔夜逆回购是流动性过剩时期的市场资金庇护所,其利率充当美联储利率走廊下限。隔夜逆回购需求和接收量激增,正是疫情后无限量QE买债和财政刺激导致的市场流动性过剩体现。路透社分析称,对美联储隔夜逆回购工具的需求量自3月中旬以来攀升,终于在周四突破了历史最高。这将进一步给关键短期利率施压,这些利率可能转为负数。道明证券(TD Securities)高级利率策略师Gennadiy Goldberg指出,担保隔夜融资利率(SOFR)等货币市场利率可能低于0。 【期货市场】 黄金期货价格周四跌破重要的1900美元关口,录得四个交易日来首次下跌。美元企稳、美债收益率攀升,降低了黄金的投资吸引力。纽约商品交易所交投最活跃的合约——8月交割的黄金期货价格下跌5.30美元,跌幅0.3%,收于每盎司1898.05美元。 原油期货价格周四收高。美国原油期货价格创2018年以来最高收盘价。美国经济数据强劲,提振了原油需求预期,使原油价格录得连续第五个交易日上涨。纽约商品交易所7月交割的原油期货价格上涨六十四美分,涨幅1%,收于每桶66.85美元,创2018年10月29日以来的最高收盘价。 10年期美债期货方面,CBOT主力期货合约小幅下跌,当日收报132‘230,10年期国债收益率收涨0.64%%报1.61 %。 【热点个股】 $AMC$ 最近几周,年初一时风光无限的散户抱团股似乎又有卷土重来之势。美东时间周四盘中,AMC院线一度大涨逾50%。分析师Eric Wold周三将其对AMC的评级从 “买入” 下调至 “中性” ,当日该股收涨35.58%报26.52美元。 $COST$ 好市多(Costco)报告第三季度每股收益2.75 美元,比标准普尔资本 IQ 共识的 2.28 美元高 0.47 美元; 收入同比增长 21.8% 至 443.8 亿美元,而标准普尔资本 IQ 共识为 438.2 亿美元。当日该股收涨0.49%报387.5美元。 $DLTR$ Dollar Tree公布的季度收益为每股1.60美元,超过了Zacks一致估计的每股1. 40美元。相比之下,一年前的每股收益为1. 04美元。这些数字按非经常性项目作了调整。当日该股收跌7.71%报100.11美元。

发表评论 取消回复