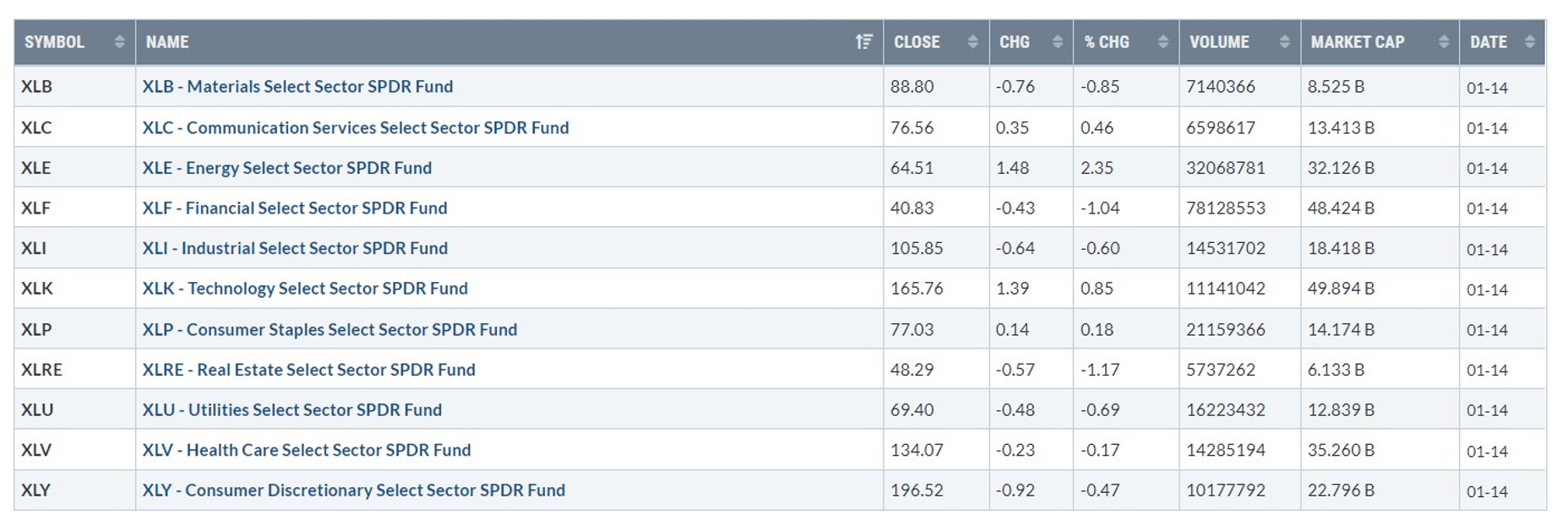

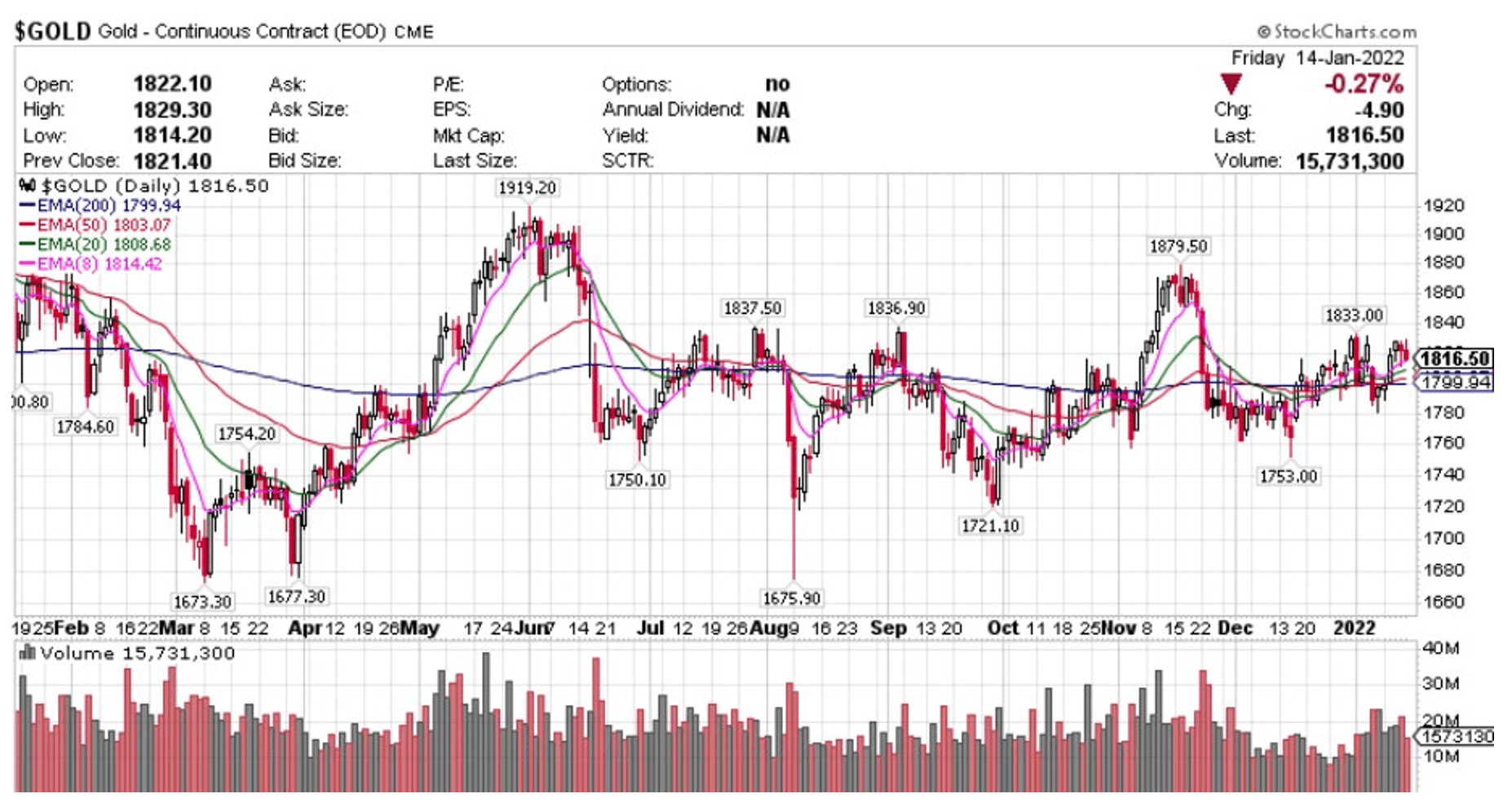

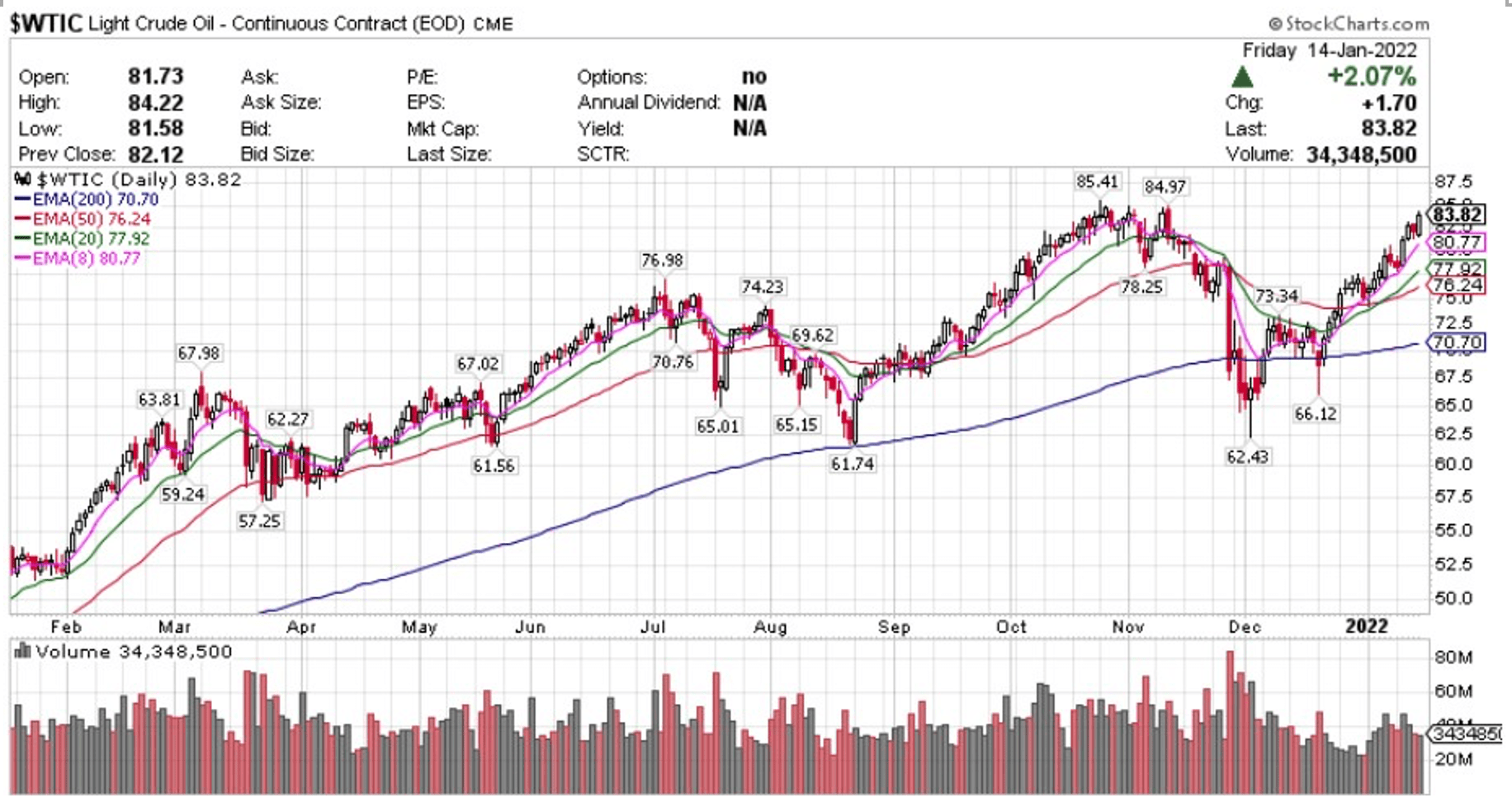

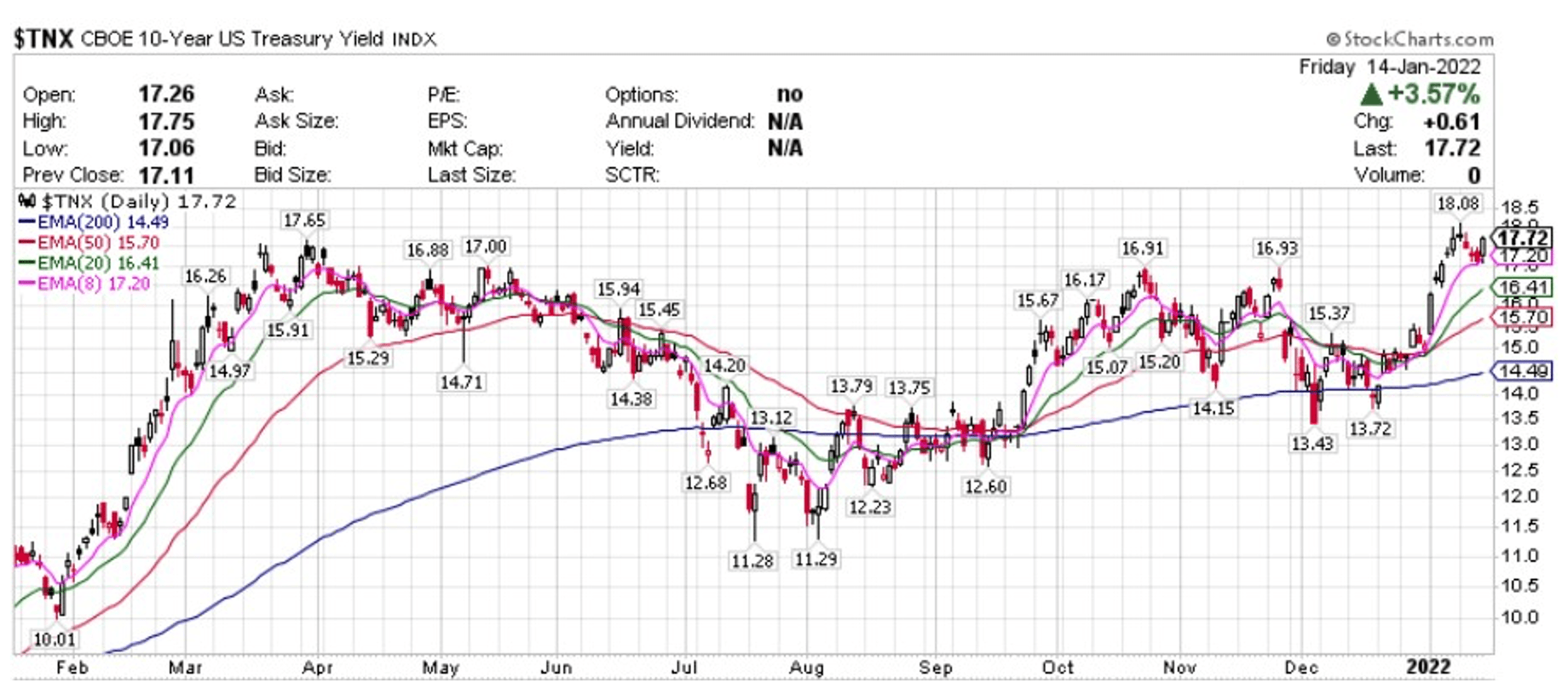

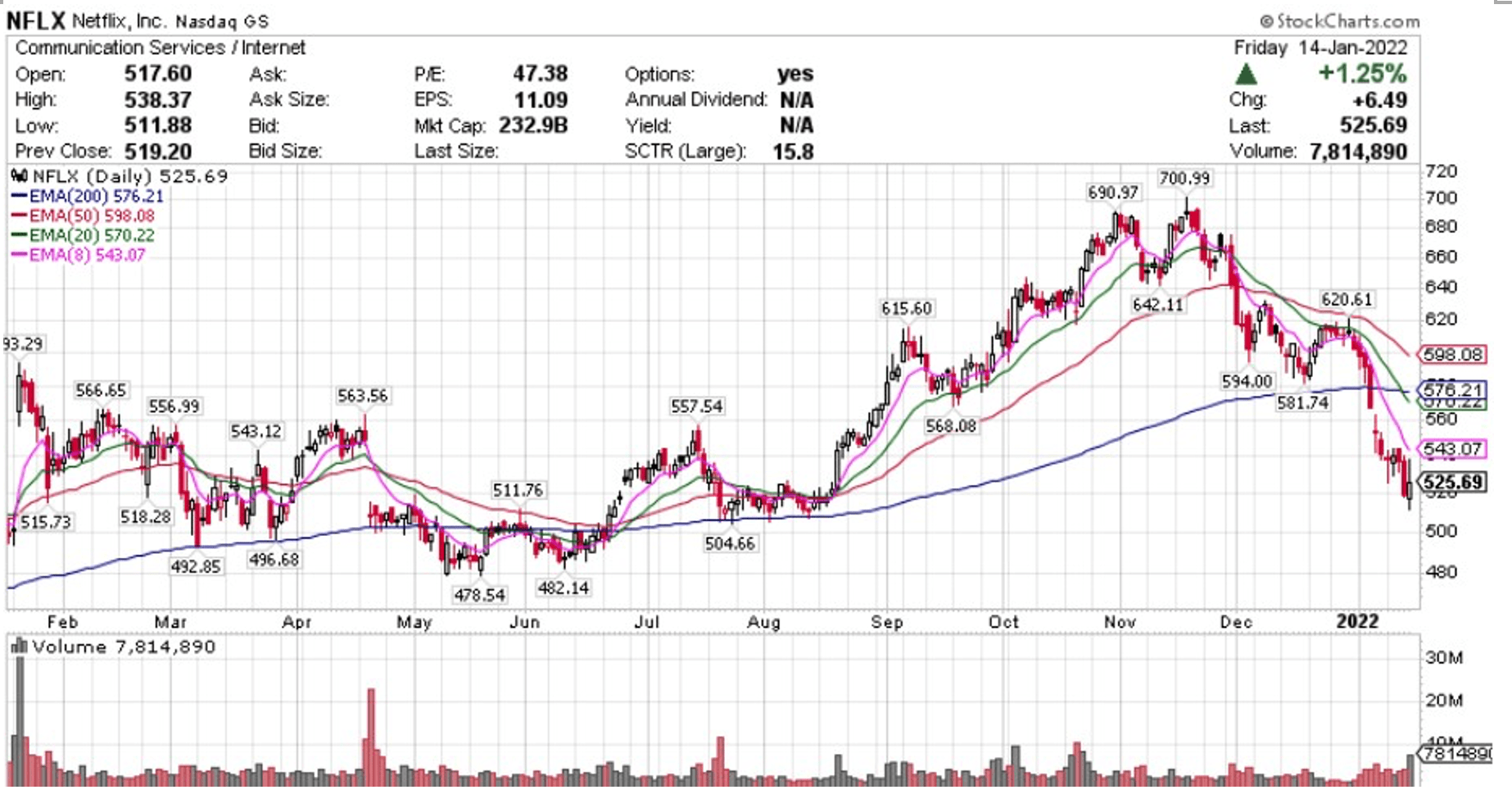

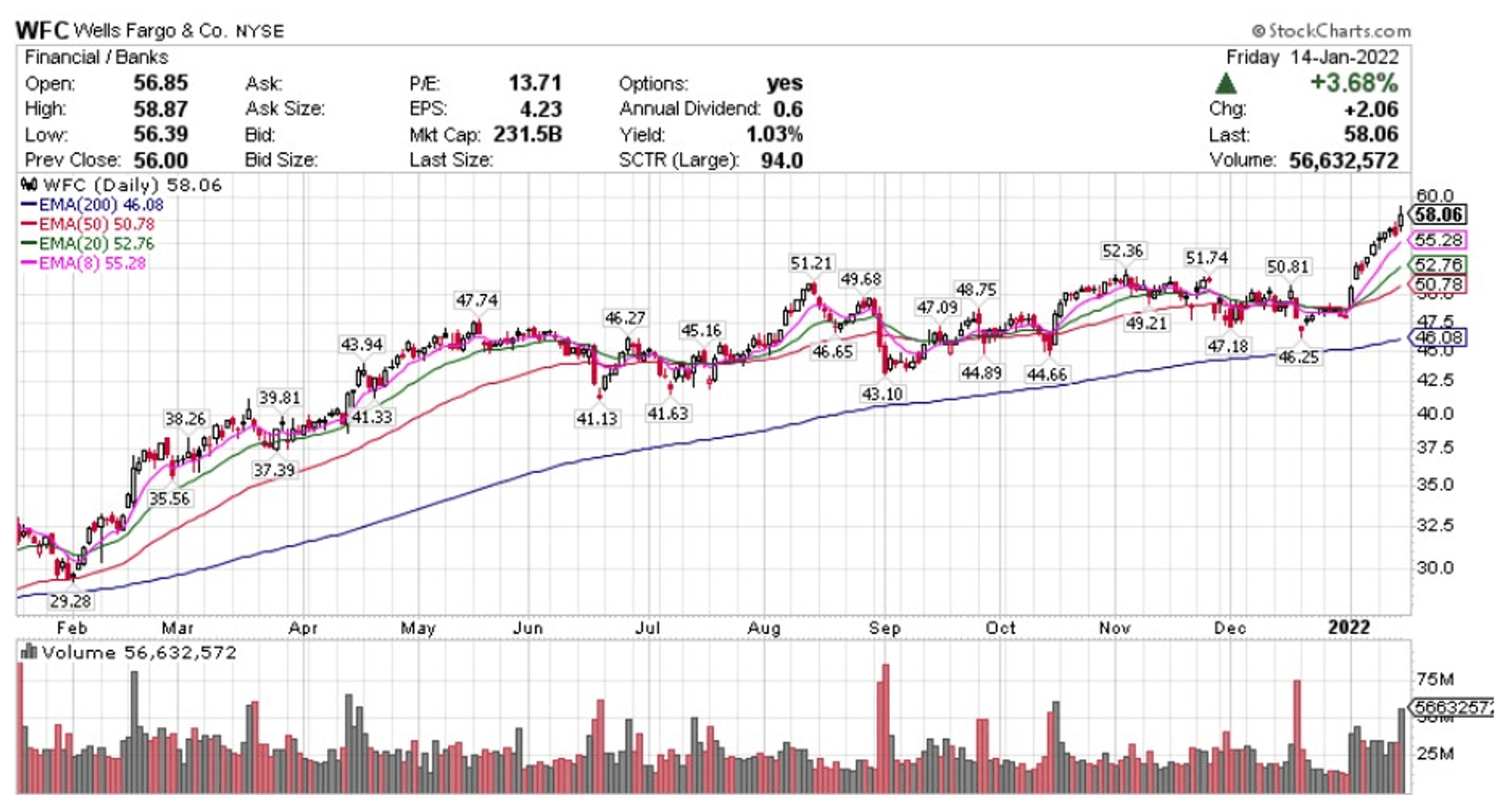

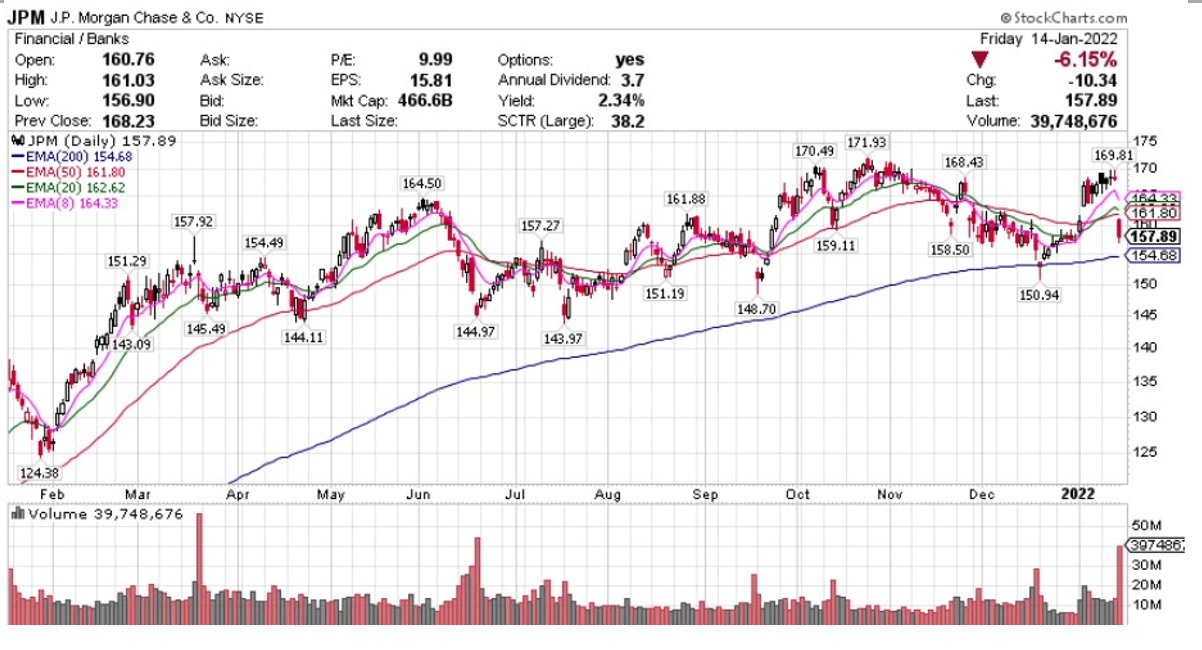

【每日热点】 道指成分股中,摩根大通(JPM)收跌逾6.1%,家得宝(HD)跌约3.9%,美国运通(AXP)跌超2.8%,高盛(GS)跌超2.5%,迪士尼(DIS)跌超2.2%,Salesforce.com(CRM)、陶氏化学(DOW)、英特尔(INTC)、雪佛龙(CVX)、微软(MSFT)、安进(AMGN)至少收涨逾1.1%。 标普指数艰难反弹,银行板块和房地产板块领跌 标普500指数的11个板块多数收跌,房地产板块收跌将近1.2%,金融板块也跌超1.0%,原材料板块跌超0.8%,公用事业和工业板块跌约0.6%,但能源板块收涨逾2.4%,带动指数整体收涨,信息技术板块涨约0.9%,通信板块涨超0.5%,日用消费品板块也涨将近0.2%。 【重要资讯】 摩根大通CEO:年内加息或有6-7次! 1月14日周五,美国资产值最大的银行摩根大通CEO戴蒙在四季报电话会上表示,应该为美联储可能比市场目前定价的更多次加息做好准备,并警告政策收紧不一定像预想的“温和而甜蜜”。在通胀飙升的大背景下,戴蒙称自己认为“美联储很可能加息超过四次,可能是六次或七次”,他预计加息幅度会超过隐含曲线,但没有明确指出加息最多七次的具体发生时间线。本周一,他曾发表了比高盛还激进的预测,认为今年美联储会不止加息四次,“如果今年只加息四次,我会吃惊。”他的主要论点是美国经济走势良好,可以承受今年超过四次加息。再结合今日言论,这令他对今年到底加息几次的观点产生了一定模糊性,也许可以解读成他认为年内加息可高达七次,同时也可视作他认为美联储共需加息七次来成功抗击通胀。他指出,保罗·沃尔克担任美联储主席时曾在一夜之间将利率一次性提高了200个基点,似乎意在警告市场,尽管美联储倾向于渐进式收紧政策,但不意味着不可能加速收紧,因此:“如果认为加息周期会以某种方式变得甜蜜而温和,不会产生任何令人惊讶的意外,这个观点是一种错误,当然,这并不意味着在利率上升的时期美国经济不会再增长。”戴蒙今日还称,对美联储主席鲍威尔很有信心,认为美联储可以在不停止经济增长的基础上放慢通胀增速,呼应他周一的言论:“如果我们足够幸运,美联储将放慢速度,美国将实现软着陆。”他也同大多数央行官员一样,看好“消费者非常强大、企业状况非常好”,认为美国经济增长已经准备好迎接加息,目前经济的负面因素“显然是通胀过高”。他最后指出,对美国长期利率没有进一步走高感到意外。分析指出,货币市场已经押注美联储会在未来两年内加息6次、每次各25个基点,随后政策利率会在高位持稳,并在2025年略有下降。尽管戴蒙重申“今年加息可能超过四次”,其旗下摩根大通的经济团队,以及高盛、摩根士打你、Evercore ISI、德意志银行等华尔街主流投行的共识仍是今年加息四次,比美联储“点阵图”的加息三次稍微激进一些。摩根大通认为,美联储将在3月加息,今年每个季度都加息一次,今年的基准利率共抬升100个基点。Evercore ISI本周重申,美国失业率大幅下降、工资强劲和对另一轮通胀飙升的预期,足以支持对美联储更多次加息的展望。而四个月前,市场还认为美联储今年不加息的可能性更大。如果美联储今年3月开始加息,等于从疫情冲击美国经济开始到加息只用了两年时间,而2008年金融危机后,美联储等了七年才开始加息,这说明美国政策收紧比上一个周期更快。因此,戴蒙本周警告称,“预计美股会因为加息而波动很大。 美国12月零售销售环比下跌1.9% 远逊于市场预期,创去年2月以来新低 受假期购物提前拖累,美国12月零售销售环比远逊于市场预期,创去年2月以来新低。美国商务部数据显示,美国12月零售销售环比下跌1.9%,远逊于市场预期的下跌0.1%,前值则修正下调为增长0.2%。扣除汽车销售额的12月核心零售销售额下跌2.3%,大幅低于市场预期的增长0.1%,前值为增长0.1%。细分项目上,在13个零售类别中,有10个类别的收入在上个月出现下降,其中以非商店零售商(包括电子商务)为首,销售环比下跌8.7%;百货商店的收入在11月下降5.5%之后12月又下降了7%;家具店、电子产品店和体育用品店的销售额也有所下降。机动车销售下降了0.4%。由于半导体和零部件的短缺阻碍了生产工作,汽车制造商去年在满足需求方面遇到了困难。其结果是经销商手中的车辆减少,买家的选择有限。从市场反应上看,投资者对最新的数据没有太大反应。尽管数据不佳,但零售额同比指标仍处于历史高位。年末是欧美传统的购物季。但今年出于对运输延误的担忧促,许多消费者比往常更早地购物,以确保礼物按时到达。假日购物提早到来使得12月份的零售销售格外的疲软。考虑到奥密克戎病毒的影响,一季度旅游和外出就餐等服务的支出或进一步下滑。物价调整后的工资下降、储蓄萎缩和政府抗疫纾困项目结束,预示消费支出步伐将更加温和。美国银行分析认为,12月零售销售下滑并不意外。更大的关注点在于,投资者何时会开始看到支出的长期下降,特别是在低收入群体的支出。 “鸽派”联储高官发声:美联储调整货币政策势在必行 美东时间1月14日周五, 享有FOMC会议永久投票权的纽约联储主席约翰·威廉姆斯John Williams在出席外交关系委员会的线上活动中表示,美联储“正在接近”决定加息的时间,其已经启动调整货币政策的进程,下一步行动将是渐进式地加息。在讲话中,他表示美联储将贯彻由数据驱动联邦基金利率的路径,联邦基金利率乃主要的货币政策工具。FOMC若继续撤走支持政策(QE),那将是适宜的。虽然FOMC尚未针对(调整/缩减)资产负债表做决定,但我们可以平稳地管理资产负债表规模。随着资产负债表规模趋于正常化,长期利率可能会上涨。目前难以确切地预估资产负债表正常化的影响。5-10年期美债的实际收益率偏低,这让人感到惊讶。减少量化宽松的下一步将是逐步将联邦基金利率目标的范围从目前非常低的水平拉回到更正常的水平。“中间偏鸽派”的威廉姆斯是美联储主席鲍威尔的一个重要盟友。虽然其他美联储官员早就表态支持从3月开始首次加息,但威廉姆斯的态度更为谨慎,他只说他预计美联储的基准利率将从目前的极低水平逐步回升到更正常的水平。威廉姆斯在讲话中预计2022年的经济增长率将从去年预估的5.5%放缓到3.5%。同时,他预计美国通胀将在2022年回落至2.5%左右,接近美联储2%的长期目标。随着(经济)增长放缓和供应限制逐渐得到解决,我预计今年的通货膨胀率将下降到2.5%左右。2023年的通胀率将下降至2%,或者更接近2%。对于奥密克戎病毒变种在美国迅速的蔓延趋势,威廉姆斯表示奥密克戎变异毒株将在未来数月拖慢美国经济增速,料将在疫情过后趋于稳定。奥密克戎引发的感染潮可能会在未来几个月内放缓,并延长供应链的挑战,但美国经济在这一浪潮过去后应该会回到更强劲的轨道之上。此外,随着经济回归正轨,威廉姆斯预计今年的失业率将从12月份的3.9%进一步回落到3.5%。就业人口和薪资的复苏情况远好于大多数人之前所看到的。同日,同样是“鸽派”的旧金山联储主席玛丽·戴利Mary Daly在出席《纽约时报》在Twitter上的一个活动中表示,并没有大量迹象表明美国通胀将“自我治愈”,美联储未来将不得不调整货币政策,以遏制美国通胀。 【期货市场】 黄金期货周五微幅下跌,国债收益率继续飙升,美元反弹走强。双重打压下2月份黄金价格微跌4.9美元,跌幅0.27%,至每盎司1816.5美元。 美国原油期货价格周五大幅上涨。当前主导油价走势的核心逻辑仍然是市场对供需失衡的担忧。纽约商品交易所2月交割的西得克萨斯中质原油期货价格收涨1.7美元,涨幅2.07%,收于每桶83.82美元。 周五, 10年美国国债主力合约小幅震荡上行,收涨0.52%报128‘015。10年国债收益率收涨3.57%报1.772%。 【热点个股】 $NFLX$ 流媒体巨头Netflix提高了其在美国和加拿大流媒体服务的月度订阅价格,月费套餐平均上调了5美元。当日该股一度收涨超3%但收盘时回落至1.25%报525.69。 $WFC$ 富国银行第四季度,净利润为57.5亿美元,上年同期为30.9亿美元。2021年,净收入为215亿美元,而前一年为34亿美元。本季度总收入为208.6亿美元,预期187.3亿美元。当日该股收涨3.68%报58.06美元。 $JPM$ 摩根大通周五盘前公布业绩,该公司四季度营收292.6亿美元,同比减少3%;其中总市场业务收入下降11%至53亿美元。当日该股大跌超6%收报157.89美元。

发表评论 取消回复